今日のなるほどは…

外貨建終身保険は危ない?

について解説していきます!!

※読み終わるまでの目安は7分です。

- 外貨建終身保険とは?

- 「リスク」ってダメなこと?

- 外貨建終身保険のメリット

- 保険会社ごとの比較するポイント

- まとめ

それではどうぞ♪( ´▽`)

1.外貨建終身保険とは?

「外貨建(だて)終身保険」を知ってますか?

「なんとなくわかりそうで、わからない。でも『外貨』だからやらないでおこう」

そんな印象でしょうかね。

先に、なるほけ先生の結論からいうと、

「(人を選ぶけど)使ったほうがいい保険」です。

外貨とは平たくいうと、「日本円以外の国の通貨」ですが、

保険でいうところの外貨は

米ドル🇺🇸または豪ドル🇦🇺

あたりのことを言います。

今回は米ドルをご紹介します。

まず、この記事を読む上で、大事なことは

「先入観を捨てて、フラットな気持ちで読む」

ことが、とっても大事ですので、協力をお願いします!

2.「リスク」ってダメなこと?

皆さん、「リスク」ってどんなイメージですか?

損しそう、難しそう、避けて通りたい、ノーリスクこそが理想、プロがやること…

いろいろイメージがあると思いますが、大方は「よくない」イメージですよね?

今回紹介するのは、保険であえて「リスク」を取ります。

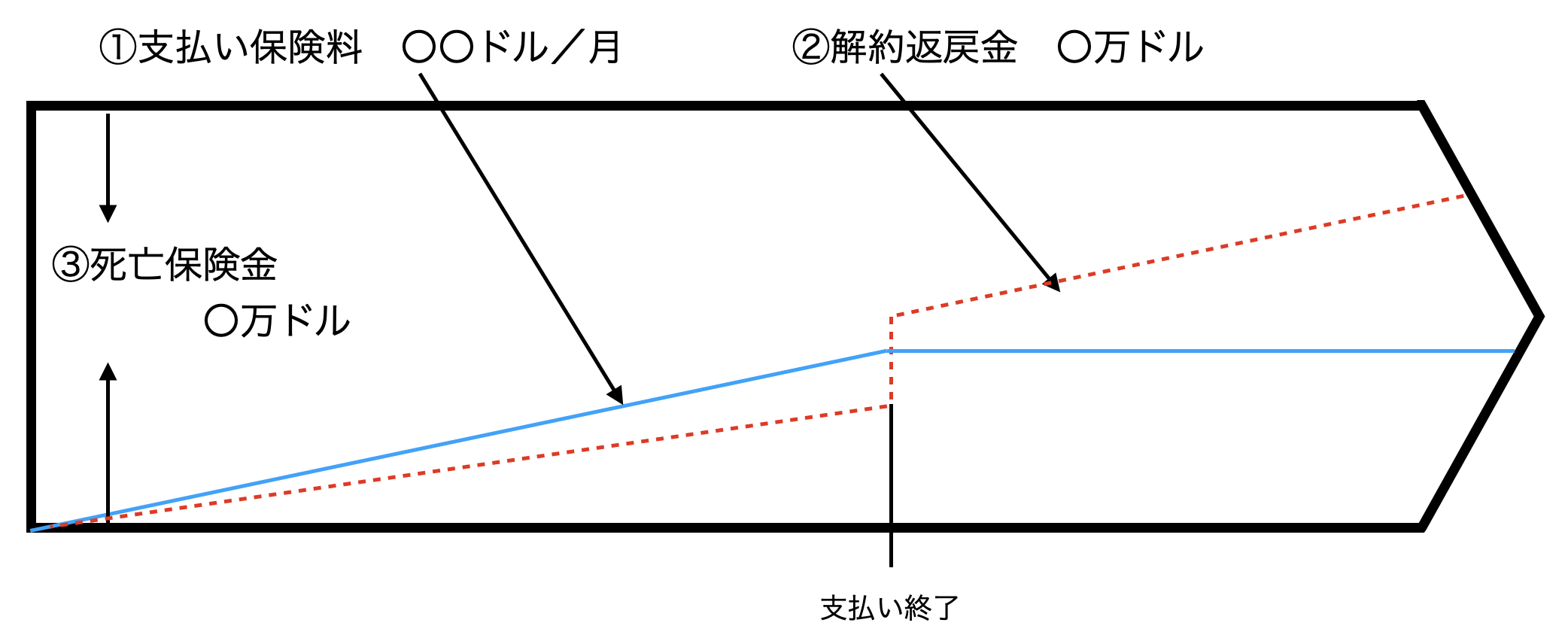

イメージ図は下の通りです。

「ドル」という単語が目立ちますね。

そう、この保険には

為替リスク

というものがあります。

ニュースで見たことありませんか?

「本日の為替は1ドル=110円です。」

また別の日は

「本日の為替は1ドル=105円です。」

というように日々1ドルの値段は変動しています。

では、「外貨建終身保険」の為替リスクについてですが、大きく分けて3つあります。

①支払う保険料が米ドル基準

保険料は通常、毎月〇〇円というように決まった金額を支払うと思いますが、

こちらの外貨建終身保険では毎月〇〇ドルといった形で、支払う保険料は米ドルになります。

ただ、払う保険料が米ドルだからといって、「米ドルを準備しなきゃいけない」というわけではなく、

毎月〇〇ドルの保険料を自動的に円に替えて、保険会社に支払われます。

そこで発生するのが、為替リスクです。

仮に毎月50ドルの終身保険に加入したとしましょう、

1ドル=100円の時の保険料は、

50ドル×100円=5000円ですね。

では、1ドル=110円の時の保険料は

50ドル×110円=5500円ですから、500円保険料が上がりました。

1ドル=90円の時の保険料は

50ドル×90円=4500円になりますので、500円保険料が下がりました。

つまり、毎月支払う保険料は変動しますので、リスクがあります。

②解約したときに受け取る解約返戻金が米ドル基準

終身保険には貯蓄性があり、解約することで返戻金を受け取ることが出来ます。

※一般的な終身保険の仕組みについてはこちら

その受け取る返戻金も外貨なので、為替リスクの影響を受けます。

返戻金が50000ドルの場合、

1ドル=100円であれば、

50000ドル×100円=500万円

1ドル=110円の時は

50000ドル×110円=550万円で50万円増えましたね。

1ドル=90円の時は

50000ドル×90円=450万円で50万円減りました。

受け取る返戻金も変動しますので、リスクがあります。

③万が一の死亡保険金が米ドル基準

亡くなってしまった際に遺せる保険金も〇万ドルのように米ドル基準になります。

1ドル=〇〇円の影響を受けますので、亡くなってしまったタイミングによっては、想定していた遺せる金額よりも少なかったり、想定以上のお金を遺せたり、変動しますので、リスクがあります。

①〜③の外貨建終身保険のリスクを知ってもらった結果どんな印象ですか?

為替の値動きなんて知らないし、無理だあ。

難しそうだから、やめておこう。

どうなるかわからないなんてあり得ない。

ここで大事なことをお伝えしますね。

「リスク」というのは「変動する」ということなんです。

勘違いされがちなんですが、「リスク=減るかもしれない」と思われがちなんですけど、実はリスクというのは「減るだけではなくて増えるかもしれない=変動がある」ということがリスクなんですね。

リスクの対義語って「リターン」だと思いません??

「リスクとリターン」って言いますもんね。

でも実は違います。

リスクの反対は日本語でいうと「固定」ですね。※ちなみにリターンの反対は「ロス(失う)」です。

でも、ここまで読んでいただいた方はまず、保険選びで「こんなはずじゃなかった」とはならないので安心してください!

なぜなら、おいしい話ってまずおいしいことから話して、後からよくない話をしますよね?

投資話とかも、儲かる話をしてから、リスクの話をするといった感じに。

(人によっては良くない話をしない人すらいますけど…)

私はまず、よくない話からしました。

リスクを知ってしまうと、このあとお話しする、おいしい話すら聞き入れてもらえないかも?

と思ってしまって、リスクの話を後回しにしてしまいがちなんですね。

なので、すでに読んでもらった内容で、「もう無理!!」という人は、このまま戻って別の記事を読んでってくださいね。笑

次からお話しする、おいしい話も気になるという方は、下へどうぞ。

3.外貨建終身保険のメリット

それでは、リスクの話を一通り理解してもらった上で、メリットのお話をします。

①保険料が安い

変動するんだからわからないじゃん?と思うかもしれませんが、しっかり比較をすると、同じ程度の保障を持つ上では安くなります。

ここでは、円建終身保険でオリックス生命のライズ、外貨建終身保険でメットライフ生命のドルスマートの2つを比較していきます。

条件:30歳 男性 保険料払込期間60歳まで

オリックス生命 ライズ

保険金:500万円 → 保険料:10870円/月

メットライフ生命 ドルスマート

保険金:50000ドル →保険料:68.40ドル/月

仮に1ドル100円だった場合、メットライフ生命の保険金も500万円です。

すると、保険料は

68.40ドル×100円=6840円/月

同じ保険金で比較したら、外貨建終身保険の方が保険料安いですよね?

(どうして?とか気にしないでください。米国の金利なども絡んだ話になりますので、ここでは割愛します。笑)

しかも、「安い」の度合いが数百円とかではなくて、数千円レベルなんですよ。

上の例だと4000円も違いますよね。

でも、こんな声が聞こえてきそうです。

「外貨は変動するんだから、保険料も高くなるかもしれないだろ!」

確かに、その可能性は否定できないです。

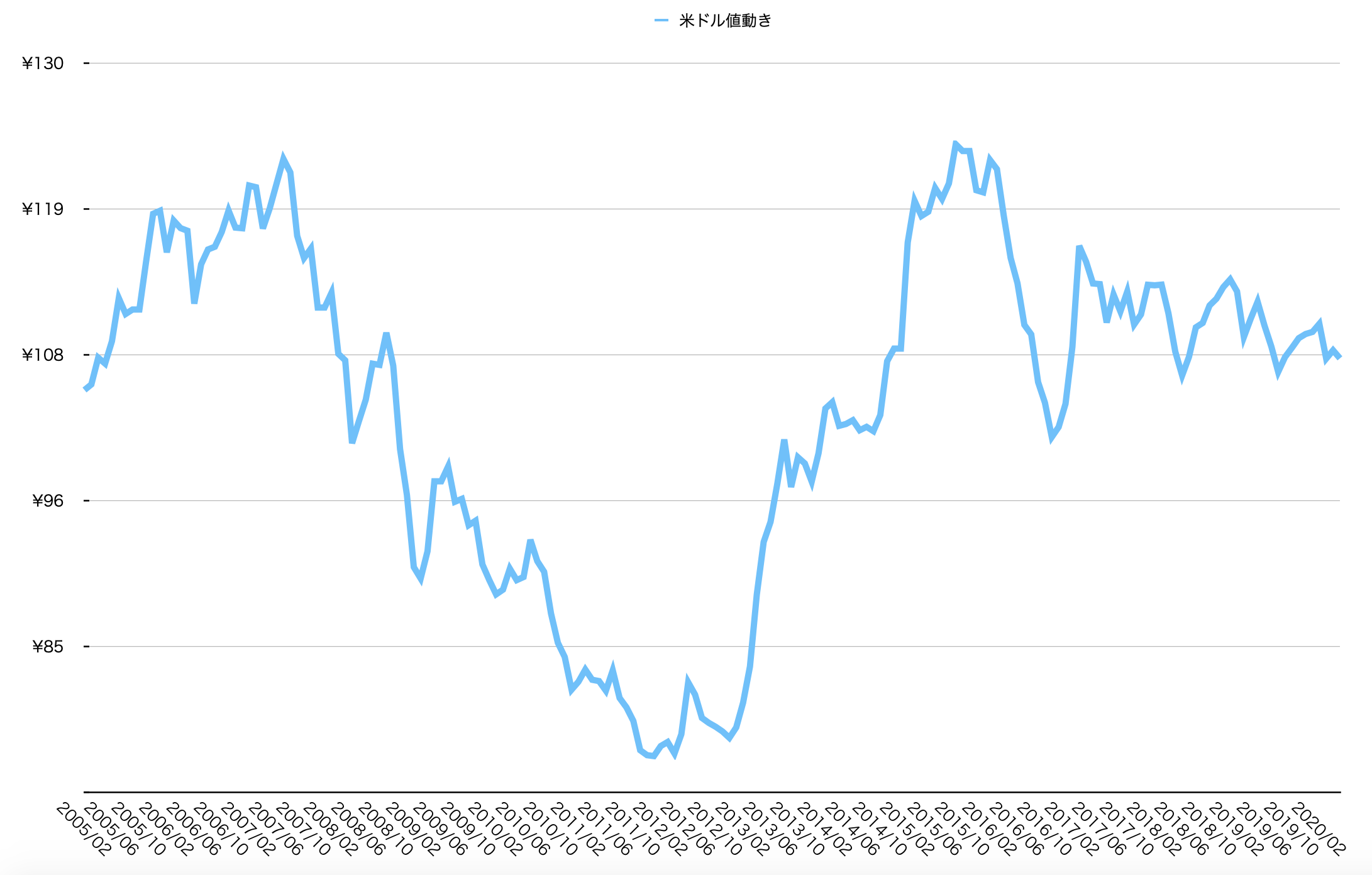

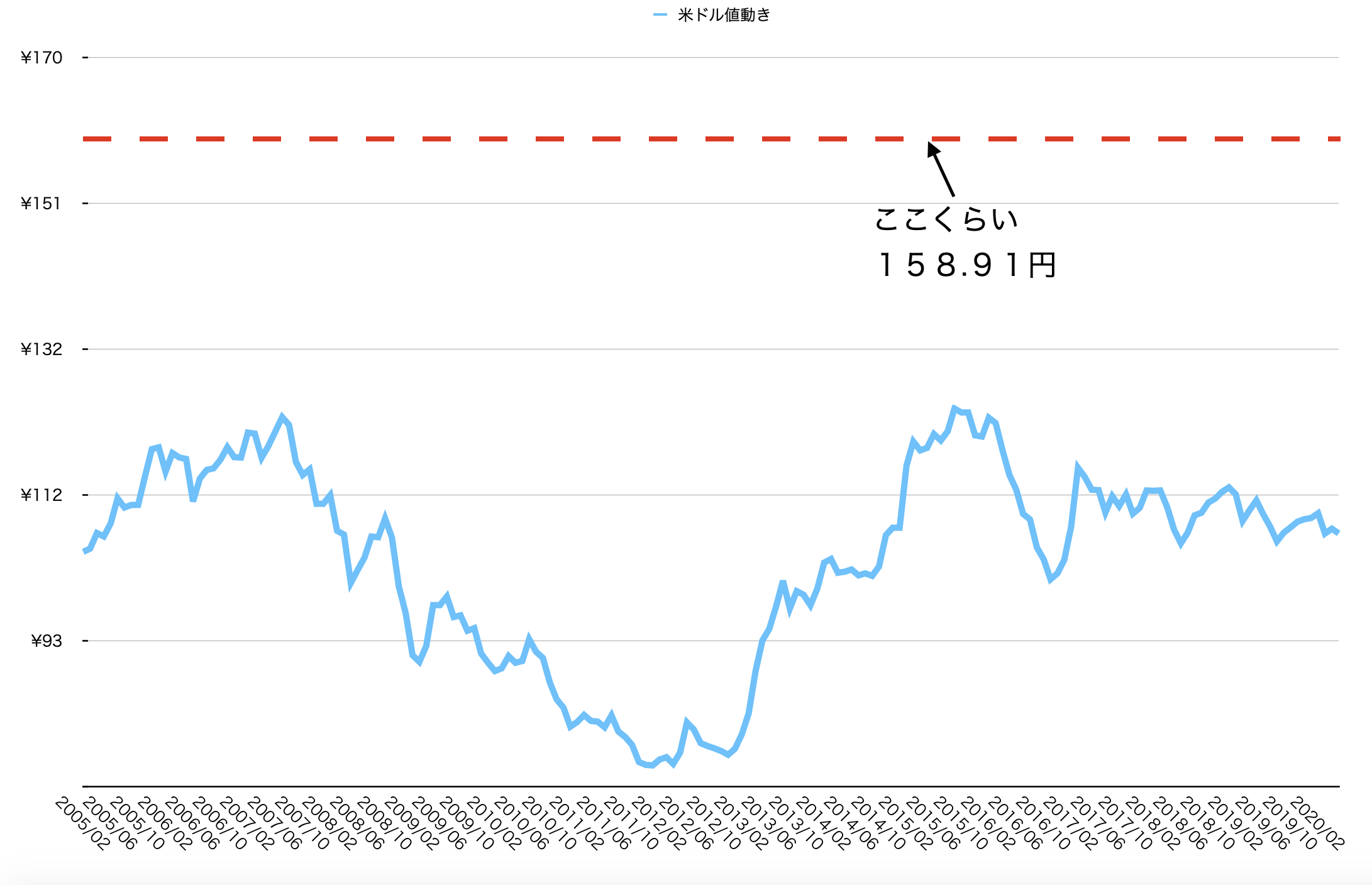

では、こちらをご覧ください。

過去15年くらいの値動きです。

今後どうなるかは誰にもわからないですが、基本的に値動きは上に行ったらそのあとは下に行って、また上に行って…という感じで行ったり来たりを繰り返しています。

どちらか極端に上がった下がったという動きをしているわけではないんですね。

では、この15年くらいの間で一番保険料が高かった時(ドル円の値段が高い=円安)は

2015年6月の125.66円ですので、

68.40ドル × 125.66円 = 約8596円 です。

反対に一番保険料が安かった時(円高)は

2011年11月の75.53円ですので

68.40ドル × 75.53円 = 約5167円 です。

よく、「保険料が高くなること(=状況が悪くなること)しか考えない方」がいますが、

保険料が安くなることとは同じ確率で起こりうるわけですので、両方ご覧いただきました。

この15年間で一番保険料が高かった外貨建終身保険よりも、変動のない円建終身保険の方が常に高かったんですね。(もちろん将来はどうなるかわかりませんが。)

ちなみに、外貨建終身保険に加入したとして、円建て終身保険と同じ保険料になるには、

1ドル=158.91円

になると、10870円になります。

どうでしょうかね?

私は「そんなに上がるのかねえ?」と思ってしまいました。

感じ方は人それぞれですから、お任せします!

そうそう。1ドルの値段が上がっているということは、死亡保険金も上がっていますので忘れずに。

②返戻率が高い

終身保険の魅力の一つでもある、解約返戻金ですが、

円建てを選ぶか、外貨建てを選ぶかによって、増え方も全く違ってきます。

比較してみましょう!

FWD富士生命のE-終身(インターネットによる試算と解約返戻金が見れたので使用します)とメットライフ生命のドルスマートを使います。

条件は一緒で

条件:30歳 男性 保険料払込期間60歳まで

60歳で支払いが終了して、80歳時点で解約した場合の返戻率ですが、

円建終身保険

FWD富士生命 E-終身:120.1%

(払込保険料3,956,400円 返戻金4,755,500円)

外貨建終身保険

メットライフ生命 ドルスマート:165.1%

(払込保険料24,624ドル 返戻金40675.48ドル) ※最低保障積立利率の3%で推移した場合

外貨建の方が増え方が大きいですよね?

払った保険料と、返戻金の差額で見てみると、

円建:799100円増

外貨建:1605.10ドル →1ドル100円で計算すれば、1,605,100円増

たくさん増えて、嬉しくないですか??

メリットをご紹介しましたが、このメリットを選ぶか、リスクを回避して円建てを選ぶかはお任せします。

次からは、外貨建終身保険の比較するポイントです!

4.保険会社ごとの比較するポイント

外貨建終身保険を販売する保険会社はかなりの数あります。

その際、「どの会社にしたらいいのだろう」と迷ってしまうかもしれませんが、

抑えておきたいポイントというものがありますので、簡単ですが、お伝えします。

①積立利率は変動か固定か?

外貨建終身保険には為替の変動のほかに、支払った保険料を運用するときに適用する利率(積立利率)というものがあります。

これは、米国債や米社債などで保険会社が運用しながら契約者に還元するのですが、その利率を変動させるか固定にするかという違いが保険会社ごとにあります。

※詳細な比較は現在準備中の<保険の選び方→終身保険>でまとめる予定です。

変動するタイプの保険は「運用成果がいい時は契約者の積立利率も良くなり、運用成果が悪い時は契約者の積立利率も悪くなる」というものです。

ただ、変動するタイプの積立利率が悪くなってしまうときには「これ以上下回らないように約束」してくれる「最低保証」というものがあるので、できれば「最低保証」が高いところで検討したいところです。

固定するタイプの保険は「よくも悪くも将来にわたって、固定の利率で運用します」というものです。

②返戻率目当ての方は返戻率を丁寧に比較

保険会社ごとに返戻率が全然違います。

外貨建終身保険のほとんどが、円建てよりも旨味のある返戻率になりますが、商品によっては「円建てよりも増え方が低く」なってしまう場合もありますので、注意しましょう。

③クレジットカード支払いについて

外貨建終身保険だと、クレジットカードによる支払いができない場合があります。

またはできる場合でも、クレジットカード会社に毎月手数料を支払わなくてはならない場合もあります。

クレジットカードを利用することによる、ポイントの還元率と支払う手数料とを比較してみて検討してみるといいと思います。

ただ、まあ、口座からの引き落としにしてあげればいいと思います。

5.まとめ

ネット上でも賛否両論ある外貨建終身保険を紹介しました。

どんな印象をお持ちになったでしょうか?

「やっぱり、だめだ」という方もいれば、

「これは、いいぞ!」と思った方もいらっしゃると思います。

ただ、外貨建終身保険を検討に加えることができれば、

例えば、将来の老後資金を貯めるための貯蓄として。

例えば、子どもの学資保険替わりの貯蓄として。

いろんな使い方ができますよ!

ここからは私の考えですが、

「これからの時代に円だけで資産を持つことこそがリスク」

だと思うんです。

円建終身保険に500万円で加入したとします。

その500万円というのは加入してすぐは、500万円の価値があるかもしれません。

でも、30年後に同じだけの価値がありますか?と聞きたいです。

お金の価値は下がって、モノやサービス、人件費の価格は上がっていく…。

これを「インフレ」と言います。

その点では外貨建終身保険は死亡保険金が円安に向かえば増加します。

インフレにも対応します。

解約返戻金は円安に向かえばさらに増加します。円建だと、一切変わりません。

インフレにも対応します。

私は悪くないと思いますので、ぜひ皆さんも検討してみてください!

ただ、あくまでも、リスクを取れる人だけです。

皆さんのご意見ご感想をお願い致します。